2026 Автор: Howard Calhoun | calhoun@techconfronts.com. Акыркы өзгөртүү: 2025-01-24 13:20:14

Жеке киреше салыгы деп кыскартылган жеке киреше салыгы бухгалтерлерге гана тааныш эмес. Киреше алган ар бир адам аны төлөшү керек. Киреше салыгы (мурда ушинтип аталып келген, азыр да аты көп угулуп турат) орусиялык жарандардын да, өлкөдө убактылуу иштегендердин да кирешесинен бюджетке төлөнөт.

Россия Федерациясынын Салык кодексинин талаптарына ылайык, сиз жеке киреше салыгын өз алдынча да, салык мезгилинин аягында киреше декларациясын тапшыруу менен жана салык агентинин кызматтарынан пайдаланып төлөй аласыз, б.а. кирешени иш берүүчү төлөйт. Акыркысы көбүрөөк кездешет. Бул ыңгайлуу: салык төлөөчүгө жеке киреше салыгын эсептөөнү билүүнүн кереги жок, тажрыйбалуу бухгалтер же иш берүүчү салыкты төлөп, салык кызматына керектүү маалыматтарды берип, аны жеке өзү жасайт. Салыктын суммасы эмгек акыдан кармалып, кызматкер анын алаткиреше минус жеке киреше салыгы.

Ошого карабастан, эмгек акынын туура эсептелинишине жана төлөнүшүнө контролдук кылуу үчүн жеке киреше салыгын эсептөөнү билүү дагы эле пайдалуу болот. Бул такыр кыйын эмес. Алгач кээ бир түшүнүктөрдү түшүнүшүңүз керек.

Жеке киреше салыгы боюнча салыктык база болуп көрсөтүлгөн салык төлөнүүгө тийиш болгон киреше саналат. Мыйзамга ылайык, аларга акчалай да, натуралай да, рубль менен да, чет өлкөлүк валютада да алынган бардык кирешелер кирет. Ар кандай жөлөкпулдар, ооруп калгандыгы үчүн төлөнүүчү төлөмдөрдү кошпогондо: пенсиялар, алимент, студенттик стипендия, кайрымдуулук төлөмдөрү, иш берүүчүдөн кымбат эмес (4000 рублдин чегинде) белектер.

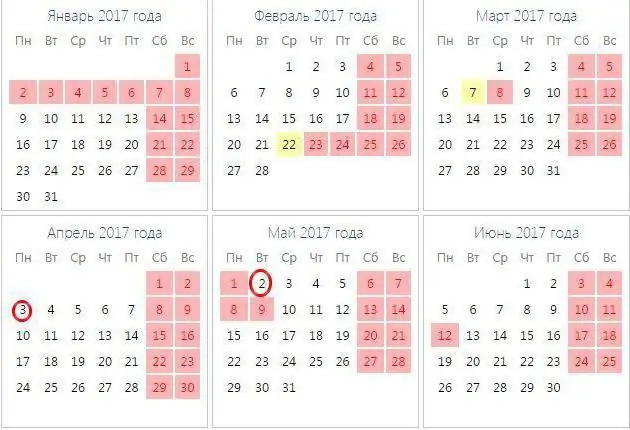

Салык мезгили - салык төлөнүүгө тийиш болгон кирешенин мезгили. Жеке киреше салыгы боюнча - бул календардык жыл. Айлык эмгек акыдан кармалса да, анын туура эсептелип, төлөнүшү жыл аягында көзөмөлгө алынат. Бирок жеке киреше салыгы киреше алынгандан кийин төлөнүшү керек.

Салык чегерүүлөрү белгиленген, мыйзамда белгиленген суммалар, алар боюнча салыкты эсептөөдө салык базасы кыскарат. Башкача айтканда, жеке киреше салыгын эсептөөдөн мурун, чегерүүлөрдү жүргүзүү керек болгон бардык параметрлерди эске алуу керек, андан кийин кирешенин суммасынан алардын жалпы суммасын алып салуу, андан кийин гана салыкты эсептөө керек. Чечимдердин бир нече түрү бар.

Көбүнчө колдонулат: балдар үчүн жеке киреше салыгынын чегерүүлөрү, стандарттык чегерүүлөр. Алар 18 же 24 жашка чейинки балдары бар бардык салык төлөөчүлөрдүн кирешелерине карата колдонулат -каалаган окуу жайында стационардык негизде окуу шартында. Мындай чыгарып салуулар салык төлөөчү тиешелүү арыз жазган жана тастыктоочу документтерди (туулгандыгы тууралуу күбөлүктөрдүн көчүрмөлөрү, окуу жайларынан маалымкаттар) берген шартта берилет. Стандарттык салыктык чегерүүлөрдүн суммасы биринчи жана экинчи балдар үчүн айына 1400 рублди, үчүнчү жана андан кийинки балдар үчүн 3000, ошондой эле майып балдар үчүн. Бул чегерүү кирешенин суммасы жыл ичинде 280 000 рублден ашканга чейин берилет.

Башка чегерүүлөрдү, социалдык жана мүлктүк, көбүнчө салык төлөөчү календардык жылдын аягында алуу укугун ырастоочу документтерди көрсөтүү менен салык органында өз алдынча алат.

Жеке киреше салыгын кантип эсептөө керек?

Салыктын өзү Россия Федерациясынын Салык кодекси менен бекитилген ставка боюнча эсептелет: 9, 13, 15, 30 же салыктык чегерүүлөрдү алып салганда салык базасынын 35 пайызы. Эң кеңири таралган чен 13%, калганы дивиденддер же Россия Федерациясынын резидент эместеринин кирешеси түрүндөгү кирешелерге, ошондой эле утуштардан, байгелерден жана эмгек акы жана кызмат көрсөтүүлөр үчүн төлөм болуп саналбаган башка кирешелерге тиешелүү.

Сунушталууда:

Өргүү акысы: 6-жеке киреше салыгын кантип чагылдыруу керек, үлгү толтуруу

Өргүү акысы: жеке киреше салыгын төлөөнү жана чегерүүнү 6-жеке киреше салыгын кантип чагылдыруу керек. 6-NDFL формасынын экинчи бөлүгүндөгү саптарды толтуруу. 6-NDFL толтуруунун мисалдары: декабрь, июнь өргүү акысы, өргүү үчүн төлөм

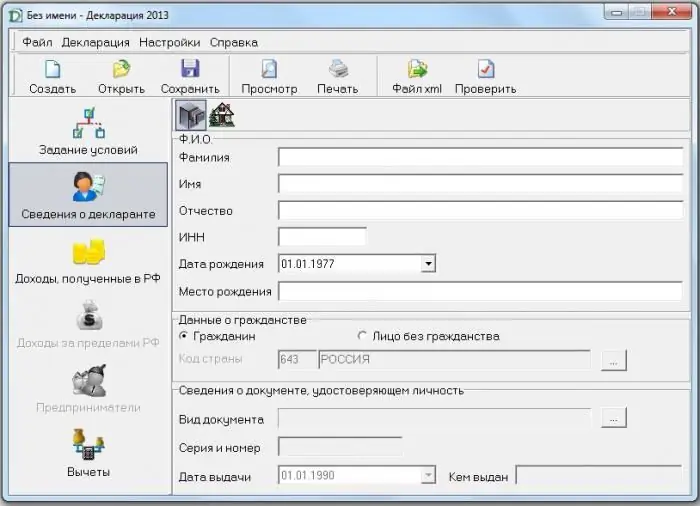

Декларация 3-жеке киреше салыгы: аны кантип туура толтуруу керек

Жашообузда мезгил-мезгили менен 3-NDFL декларациясы керек болгон учурлар болот. Аны толтурууну бардык эле салык төлөөчүлөр биле бербейт. Ооба, бир нерсени бузуп алуудан коркуу бул бизнести жасоону токтотот. Бирок, баары ушунчалык коркунучтуу эмес. Негизгиси толтурууда этият болуп, нервденбеңиз. Ал эми бул макаланын алкагында, биз 3-жеке киреше салыгы декларациясы керек болгондо, аны кантип толтуруу жана бул жараянды жөнөкөйлөтүү үчүн майда-чүйдөсүнө чейин айтып берүүгө аракет кылабыз

Каникулду кантип эсептөө керек? Каникул мезгилин кантип туура эсептөө керек

Ар кандай кырдаалдарда каникулуңузду кантип туура эсептөө керек? Бул макалада бардык майда-чүйдөсүнө чейин окуңуз

Киреше салыгын кантип эсептөө керек: мисал. Кантип киреше салыгын туура эсептөө керек?

Бардык бойго жеткен жарандар белгилүү салыктарды төлөшөт. Алардын айрымдарын гана кыскартып, өз алдынча так эсептөөгө болот. Эң кеңири таралган салык бул киреше салыгы. Ал ошондой эле киреше салыгы деп аталат. Мамлекеттин казынасына бул салымдын өзгөчөлүгү эмнеде?

Унаа сатып алууда киреше салыгын кайтаруу мүмкүнбү? Окуу, дарылоо, турак жай сатып алуу үчүн киреше салыгын кайтаруу үчүн документтер

Расмий түрдө иштеген ар бир адам, иш берүүчү ай сайын айлык акысынан киреше салыгын Федералдык салык кызматына которуп турганын билет. Бул кирешенин 13% түзөт. Бул зарылдык, биз буга чыдашыбыз керек. Бирок, сиз төлөнгөн киреше салыгын, же анын бир бөлүгүн кайтарып бере турган бир катар учурлар бар экенин билүү керек