2026 Автор: Howard Calhoun | [email protected]. Акыркы өзгөртүү: 2025-06-01 07:14:29

Учурда салык системасы - бул Россия Федерациясынын колдонуудагы мыйзамдарында белгиленген, ар кандай деңгээлдеги бюджеттерден алынуучу салыктардын жана жыйымдардын жыйындысы. Бул система мыйзамда каралган принциптерге негизделген. Салык төлөмдөрүнүн маңызы, классификациясы, функциялары жана эсептөө маселелерин кененирээк карап чыгалы.

Алымдар жана салыктар

Россия Федерациясынын Салык кодексинин 8-беренесине ылайык, салык деп жеке адамдан жана акысыз негизде алынуучу милдеттүү төлөм катары түшүнүү керек. Ал жеке адамдар жана уюмдар тарабынан аларга менчигинин, оперативдүү башкаруунун же чарба жүргүзүүнүн негизинде таандык болгон акча каражаттарын ажыратып алуу түрүндө төлөнөт. Салык төлөмдөрү - бул категория, анын негизги максаты муниципалдык түзүмдөрдүн же мамлекеттин ишмердүүлүгүн финансылык жактан камсыз кылуу болуп саналат.

Алымды милдеттүү түрдө төлөм катары кароо сунушталат, ал төмөнкүдөн алынатжеке адамдар жана уюмдар. Белгилей кетсек, аны төлөө (мамлекеттик органдар, жергиликтүү өз алдынча башкаруу органдары, башка ыйгарым укуктуу кызмат адамдары жана органдар тарабынан жыйымдарды төлөөчүлөргө карата) юридикалык маанидеги аракеттерди жүзөгө ашыруунун шарттарынын бири болуп саналат. Бул тизмеге лицензияларды (атайын уруксаттарды) берүү жана айрым укуктарды берүү да камтылганын кошумчалоо керек.

Төлөмдөрдүн өзгөчөлүктөрү

Салык төлөмдөрү бир катар жеке өзгөчөлүктөргө ээ категория. Ошентип, Россия Федерациясынын аймагында колдонулуп жаткан салык мыйзамдарынын 8-беренесинин 1-пунктунун жоболоруна ылайык, төмөнкү мүнөздөмөлөрдү көрсөтүү максатка ылайыктуу:

- Милдеттүү. Милдеттүү салык төлөмдөрү көрсөтүлгөн классификацияда өзүнчө топ бөлүнөрүн кошумчалоо керек. Бирок, алардын баары милдеттүү, бирок баары эле мамлекеттик көзөмөлгө алынбайт.

- Жекече акысыз.

- Менчик, чарба жүргүзүү же оперативдүү башкаруу укугунда жеке адамдарга жана уюмдарга (юридикалык жактарга, ошондой эле юридикалык жактарга, ошондой эле түзүмдөргө) таандык болгон акча каражаттарын ээликтен ажыратуу.

- Салык төлөмдөрү муниципалитеттердин же мамлекеттин ишмердүүлүгүн каржылоого так багытталган категория.

Андан кийин, салыктык укуктун көз карандысыз бирдиги катары жыйымдын өзгөчөлүктөрүн карап чыгуу сунушталат:

- Милдеттүү.

- Алым мамлекеттик жана башка түзүмдөр тарабынан төлөөчүлөрдүн кызыкчылыгында юридикалык мааниде маанилүү болгон иш-аракеттерди жүзөгө ашыруунун шарттарынын бири болуп саналат. Бул аныктама салык төлөмдөрүнүн бюджети биринчи кезекте мамлекеттик жана муниципалдык түзүмдөрдүн кызыкчылыгында төлөнүүчү каражаттардын эсебинен түзүлүп жаткан учурда актуалдуу.

Белгилей кетсек, Россия Федерациясынын Салык кодекси өлкөнүн аймагында колдонулуучу төмөнкү жыйымдарды аныктайт: федералдык лицензиялык жыйымдар, суу биологиялык ресурстарын жана жаныбарлар дүйнөсүн пайдалануу укугу үчүн жыйымдар, бажы, жергиликтүү жана аймактык лицензияланган түрлөрү.

Салык төлөмдөрүнүн маңызы

Салык төлөмдөрү экономикалык агенттердин жүрүм-турумун жана ишмердүүлүгүн жөнгө салуу үчүн колдонулуучу курал экенин эстен чыгарбоо керек. Бул же салыкты кыскартуу аркылуу белгилүү иш-аракеттерди кубаттайт, же салыкты көбөйтүү аркылуу тоскоолдук кылат. Учурда мамлекет өзүнүн карамагында салык төлөмдөрү түрүндө чогултулган олуттуу суммадагы акчаларды ала алат, анткени ал мыйзамдуу түрдө мажбурлоо укугуна ээ. Жеке ишкерлердин жана уюмдардын салыктык төлөмдөрү мамлекетке таандык болгон мажбурлоо укугу аркылуу үзгүлтүксүз алынуучу мамлекеттик кирешелер катары аныкталышы мүмкүн. Экинчи ыкманын жардамы менен салыктар түзүмдөр тарабынан алынуучу кайтарылгыс мүнөздөгү акысыз милдеттүү төлөмдөр катары чечмеленет.өкмөттүн каржылык ресурстарга болгон муктаждыктарын канааттандыруу.

Аныктамадан көрүнүп тургандай, бул төлөмдөр бир гана төлөмдөр катары каралбастан, анын аталышында «салык» деген сөз бар, мисалы, кошумча нарк салыгы, киреше салыгы, жана ушул сыяктуу. Мамлекеттик маанидеги бюджеттен тышкаркы фонддорго бажы алымдары же чегерүүлөрү да тиешелүү мүнөзү боюнча аныкталат, бул дагы милдеттүү шартты билдирет. Бул, мисалы, пенсиялык фондго чегерүүлөр болушу мүмкүн. Комплекстеги бардык тапшырылган төлөмдөр мамлекеттин салык системасын түзөрүн билүү маанилүү.

Функционалдуу

Белгилей кетчү нерсе, уюмдун же жеке адамдын салык төлөмдөрү тиешелүү функция менен аныкталат. Салыктын функциясынын алкагында анын социалдык-экономикалык маанисинин иш-аракеттеги көрүнүшүн түшүнүү зарыл. Функционалдык каралып жаткан экономикалык категориянын коомдук максаты кандайча ишке ашырылып жатканын көрсөтөт. Заманбап дүйнөдө салык мезгилиндеги бардык төлөмдөр эки негизги функцияны аткарат:

- Фискалдык, бул биринчи кезекте мамлекеттик жана айрым муниципалдык түзүмдөрдү өзүнүн (алардын) ишин жүзөгө ашыруу үчүн зарыл болгон ресурстар менен камсыз кылуудан турат. Башкача айтканда, салык төлөмдөрү мамлекеттик кирешенин булагы болуп саналат.

- Жөнгө салуучу, анын аркасында салык төлөмдөрү экономикалык (экономикалык) ишмердүүлүктүн айрым түрлөрүн токтотот же стимулдайт. Башкача айтканда, салыктар ойнойтэкономикалык системанын жөнгө салуучу ролу, конкреттүү максаттарды ишке ашыруунун бир түрү куралы.

Жогоруда келтирилген функцияларды ишке ашыруу деңгээли мамлекет кайсы экономикалык инструменттердин комплексин тандап алганына жараша болоорун кошумчалоо максатка ылайыктуу. Бул каражаттар жалпысынан салыктык мүнөздөгү өзгөчө механизмди билдирет, алар аркылуу мамлекеттик салык саясаты жүргүзүлөт. Салыктарды жөнгө салуу куралы катары пайдаланууда мамлекет чарбалык субъекттерди белгилүү бир аракеттерди жасоого шыктандырат (бул учурда салыктык төлөмдөр азаят) же тескерисинче, айрым операцияларды ишке ашырууга тоскоол болот (бул учурда салыктарды көбөйтүү туура болот)..

Салыктын жогорулашы: кесепеттер

Маалым болгондой, ар кандай мезгилдерде салык төлөмдөрүн эсепке алууда ар кандай көрсөткүчтөр болушу мүмкүн. Милдеттүү төлөмдөрдүн көбөйүшүнүн кесепети кандай болорун карап көрөлү. Алар чарбалык субъектилерди шыктандырууга күчтүү таасир тийгизерин эске алуу керек. Бир жагынан салыктын түзүлүшү, тигил же бул жол менен, аны төлөбөй коюуга, башкача айтканда, иш-аракеттен качууга умтулууну пайда кылат. Бул каалоо төлөөчүнүн экономиканын көмүскө секторуна чыгуусу катары, же салык менен байланышкан жүктү которуу аракети катары ишке ашырылышы мүмкүн. Товардык товардын баасы өскөндө сатуучу салык жүгүнүн белгилүү бир бөлүгүн сатып алуучуга ушинтип оодарат. Башка жагынан алганда, экономикалык агенттер өздөрүнүн жүрүм-турумун өзгөртүүгө жакын. Салыктын таасири астында ишкана өндүрүш көлөмүн азайтат, анткенибул анын жалпы кирешесин азайтат. Ошентип, товардык продукциянын ушул конкреттуу елчемунде ендурууге кызыгуу да томендейт.

Салыктык аванстар көбөйтүлгөндө, тиешелүү ишкананын кызматкерлери өздөрүн жакыр сезгендиктен жумушчу күчүн азайтышы мүмкүн. Эреже катары, алар кирешенин азайышынын ордун ушундай жол менен чечишет. Логика төмөнкүдөй: узак иштөө убактысы үчүн татыктуу эмгек акы. Эгерде сиз капиталдын рыногун изилдесеңиз, анда белгилүү бир экономикалык чөйрөдө тиешелүү салык төлөмдөрү инвестициялардын кирешелүүлүгүнүн төмөндөшүнөн улам капиталдын агып чыгышына алып келет.

Жогоруда келтирилген салыктык төлөмдөрдүн эсептөөлөрүнөн белгилүү рынокторго (капиталга, эмгекке, товардык продукцияга ж.б.у.с.) салыкты киргизүү теңсалмактуу кырдаалды, адатта, начарлоо багытында оңдой тургандыгын көрүүгө болот. Тигил же бул ресурстарды бөлүштүрүүнүн натыйжалуулугун жоготуу мүмкүнчүлүгүн билдирет. Белгилей кетсек, учурда салык салуу оң натыйжаны да билдириши мүмкүн, мисалы, терс мүнөздөгү тышкы таасирлерди түзүүгө катышкан түзүмдөргө же жактарга салык салынса.

Салык төлөөнү тактоо: үлгү

Милдеттүү төлөмдү которуу процессинде төлөм тапшырмасында айрым каталарга жол берилгенден кийин салык төлөөчү салык кызматына тиешелүү төлөмдү тактоо жөнүндө кат берүүгө укуктуу. Бул жобо Салык кодексинин 45-беренесинин 7-пунктунда берилген. Бул тактоо үлгүсүн колдонуу менен белгилей кетүү маанилүүсалык төлөө, бардык каталарды оңдоо мүмкүн эмес. Бул жерде өзгөртүүгө мүмкүн болбогон нерселердин тизмеси:

- Федералдык казыналыктын эсебинин номери.

- Бенефициар болгон банк мекемесинин аталышы.

Эгерде бул реквизиттерде ката болсо, анда салык төлөмдөрүнө байланыштуу милдеттенме аткарылган жок деп эсептелет. Натыйжада, салыктын суммасын экинчи жолу которууга, ошондой эле айыптарды төлөөгө туура келет.

Классификация

Белгилей кетсек, ар кандай салыктар экономикалык агенттердин айрым топторуна ар кандай таасир тийгизет. Мындан тышкары, алар ар кандай айыпталат. Бүгүнкү күндө салык төлөмдөрүнүн бир катар классификациялары бар. Баштоо үчүн, объект боюнча сортторун карап көрөлү. Ошондуктан түз салыктарды бөлүштүрүү. Алар юридикалык жана жеке жактар тарабынан төлөнөт. Бул топко киреше салыгын, киреше салыгын жана мүлк салыгын кошуу максатка ылайыктуу. Кыйыр милдеттүү төлөмдөр деп иш-аракеттерден, ресурстардан, кызмат көрсөтүүлөрдөн жана коммерциялык продуктылардан алынуучу төлөмдөрдү түшүнүү керек. Кыйыр салыктарга КНС (кошумча нарк салыгы), сатуу салыгы, импорттук алым ж.б. кирет.

Объект боюнча бөлүү нюанстары

Белгилей кетсек, тике жана кыйыр салык салуу системаларынын катышына карата классикалык талап төмөнкүдөй идея болуп саналат: фискалдык функция, эреже катары, кыйыр салыктар аркылуу ишке ашырылат; түз төлөмдөр жөнгө салуучу функцияга ээ. Бул жерде, фискалдык функция боюнча, биринчи кезекте төмөнкүдөймамлекеттик бюджеттин кирешелеринин калыптанышын түшүнүшөт. Регулятивдик деп салык механизмдеринин жардамы менен кайра өндүрүү процессин, адамдардын төлөөгө жөндөмдүү суроо-талаптын даражасын, капиталды топтоо темпин жөнгө салууну билдирет.

Мындан тышкары, тике салык төлөмдөрүнүн жөнгө салуучу таасири салыктын ставкаларын жана жеңилдиктерин ажыратууда (дифференциялоодо) көрүнөт. Салыктык жөнгө салуу аркылуу мамлекет улуттук жана корпоративдик кызыкчылыктардын тең салмактуулугун камсыз кылууга, ошондой эле коомдун айрым чөйрөлөрүн өнүктүрүү үчүн ыңгайлуу шарттарды түзүүгө, жумушчу орундардын санын көбөйтүүнү уюштурууга жана инвестициялык жана инновациялык процесстерге дем берүүгө жөндөмдүү. Белгилей кетсек, салыктар чогуу алгандагы суроо-талаптын структурасына жана деңгээлине олуттуу таасирин тийгизет. Дал ушул фактор аркылуу алар өндүрүш процесстерине тоскоолдук кылышы же жеңилдетилиши мүмкүн. Мындан тышкары, товардык продукциянын баасы менен өндүрүштүк чыгымдардын катышы салыктардан көз каранды.

Тема боюнча классификация

Бүгүнкү күндө субъекттерине жараша салык төлөмдөрүнүн төмөнкү түрлөрү бөлүнөт:

- борбордук;

- жергиликтүү.

Белгилей кетчү нерсе, Россия Федерациясынын аймагында үч деңгээлден турган белгилүү бир система иштейт:

- Федералдык салыктар, алар федералдык өкмөт тарабынан белгиленет жана тиешелүү бюджетке чегерилет.

- Орусия Федерациясынын субъекттик курамынын компетенциясына кирген региондук типтеги салыктар.

- Түзүлгөн жана чогултулган жергиликтүү салыктаржергиликтүү маанидеги башкаруу структуралары.

Башка классификациялар

Максаттуу пайдалануу принцибине ылайык учурда салыктын төмөнкү түрлөрүн бөлүү адатка айланган:

- Белгиленген төлөмдөр. Бул учурда салык акчаны чыгымдоонун белгилүү бир багыты менен байланышкан.

- Белгисиз төлөмдөр. Бул жерде эч кандай багыт жөнүндө сөз жок, бул салыктар конкреттүү органдар тарабынан көрсөтүлгөн мамлекеттин кароосу боюнча жумшалышы мүмкүн.

Салык салуунун мүнөзүнө ылайык төмөнкү салык категориялары бөлүнөт:

- пропорционалдуу (башкача айтканда, салык төлөмдөрүнүн үлүшү кирешеде);

- прогрессивдүү (кирешенин өсүшү менен салык төлөмдөрүнүн үлүшү көбөйөт);

- регрессивдүү (милдеттүү төлөмдөрдүн үлүшү кирешенин өсүшү менен азаят).

Булактарына жараша салыктык төлөмдөрдүн жана чыгашалардын төмөнкү түрлөрү бөлүнөт:

- Өнүмдөрдү, кызматтарды же жумуштарды сатууга кайрылыңыз. Бул жерге жер салыгын, ошондой эле акы төлөнүүчү жолдорду пайдалануучулар үчүн каралган милдеттүү төлөмдөрдү киргизүү максатка ылайыктуу.

- Кирешеге киргизилген. Булар КНС, экспорттук тарифтер, акциздер.

- Финансылык натыйжаларга байланыштуу (унаа токтотуучу жай, билим берүү мекемелери, жашылдандыруу жана башкалар).

Ошентип, биз салыктардын негизги түрлөрүн карап чыктык, алардын өзгөчөлүктөрүн жана функцияларын изилдеп чыктык. Мындан тышкары, биз бул категориянын маңызын жана төлөмдөрдү тактоо маселесин талдап чыктыкката учуру. Окулган теманын аспектилери белгилүү бир өзгөрүүлөргө дуушар болушу мүмкүн экенин эстен чыгарбоо керек, андыктан бардык жаңылыктарга көз салуу маанилүү.

Сунушталууда:

Салыктардын түрлөрү жана салык жеңилдиктери: түшүнүгү, классификациясы жана алуу шарттары

Кеңири мааниде салыктарга ошондой эле алымдар жана жыйымдар кирет, башкача айтканда, фирмалар жана үй чарбалары тарабынан мамлекетке уруксаттарды, укуктарды берүү жана башка юридикалык мааниге ээ иш-аракеттерди (мисалы, лицензиялоо, бажы, жыйымдар, нотариалдык аракеттер үчүн, соттордо иштерди кароо, жарандык абалдын актыларын каттоо ж.б.у.с

Уюмдардын түшүнүгү жана түрлөрү: аныктамасы, классификациясы жана өзгөчөлүктөрү

Биринчи уюмдар алгачкы жамааттардын жана уруулардын пайда болушу менен байыркы заманда пайда боло баштаган. Алар чакан топтордон турган, түзүлүшү боюнча абдан жөнөкөй жана татаал максаттары болгон эмес. Эми алар биздин жашообузга толук киришти, аларсыз бардык жерде баш аламандык жана баш аламандык болмок. Макалада биз майда-чүйдөсүнө чейин уюмдардын түрлөрүн жана алар кандай иштээрин карап чыгабыз

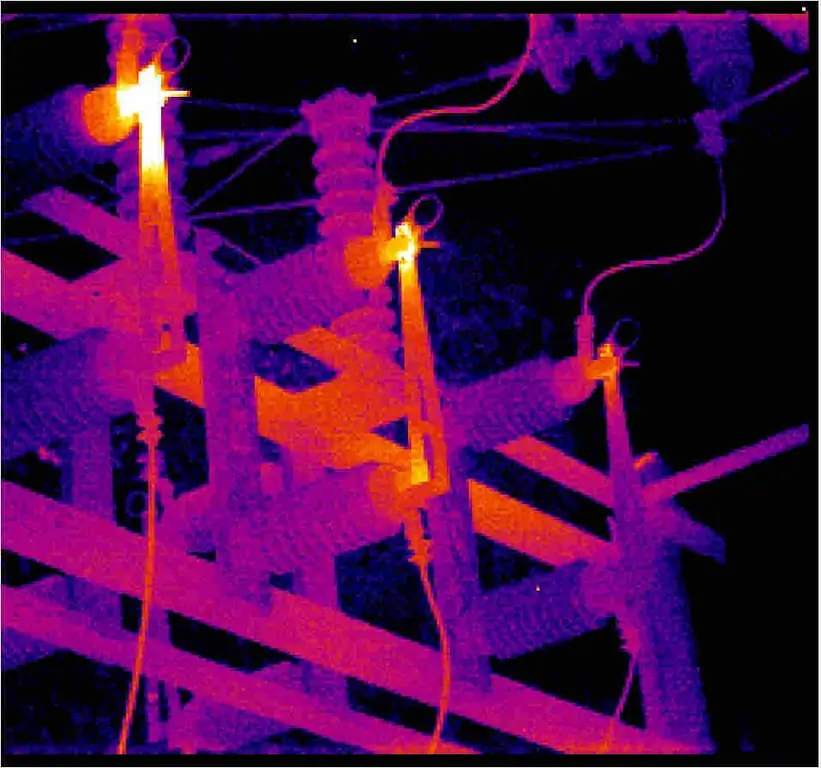

Электр жабдууларын тепловизордук башкаруу: түшүнүгү, иштөө принциби, тепловизорлордун түрлөрү жана классификациясы, колдонуунун өзгөчөлүктөрү жана текшерүү

Электр жабдууларын тепловизордук башкаруу - бул электр монтажын өчүрбөстөн аныкталган электр жабдууларындагы кемчиликтерди аныктоонун эффективдүү жолу. Начар байланыш жерлеринде температура көтөрүлөт, бул методологиянын негизи болуп саналат

Салык ставкаларынын классификациясы. Салык ставкаларынын түрлөрү

Салыктардын ар кандай түрлөрү үчүн ставкаларды ар кандай жолдор менен классификациялоого болот. Россияда кеңири таралган тиешелүү техникалар кайсылар? Россия Федерациясындагы учурдагы салыктарды кантип классификациялоого болот?

Камсыздандыруу: маңызы, функциялары, формалары, камсыздандыруу түшүнүгү жана камсыздандыруунун түрлөрү. Социалдык камсыздандыруунун түшүнүгү жана түрлөрү

Бүгүнкү күндө камсыздандыруу жарандардын жашоосунун бардык чөйрөлөрүндө маанилүү роль ойнойт. Мындай мамилелердин түшүнүгү, маңызы, түрлөрү ар түрдүү, анткени келишимдин шарттары жана мазмуну анын объектисине жана тараптарына түздөн-түз көз каранды