2026 Автор: Howard Calhoun | [email protected]. Акыркы өзгөртүү: 2025-01-24 13:20:14

Жеке ишкер же кандайдыр бир компания ачууда ар бир ишкер кыйын тандоого туш болот. Ал кайсы салык режимин колдоноорун чечиши керек. Стандарт катары, каттоодон өткөндөн кийин, татаал жана адаттан тыш болгон жалпы салык системасы түзүлөт. Ал көп төлөмдөрдү төлөп, эсептеш керек. Бирок анын кээ бир артыкчылыктары бар. Тандалган бизнестин негизги максаттуу аудиториясы КНС менен иштеген компаниялар болсо, ал сөзсүз түрдө болуп эсептелет.

Режим түшүнүгү

Бул система негизги, андыктан бул режимге өтүүнү чечкен ишкерлер үчүн эч кандай чектөөлөр же бошотуулар жок. Салык төлөөчүлөр салыктын ар кандай түрлөрү боюнча Федералдык салык кызматына отчет бериши керек. Андан тышкары, камсыздандыруу төгүмдөрүн өзүңүз жана бардык иштеген жумушчулар үчүн ар кандай фонддорго которууга туура келет.

Жеке ишкерлерге же ар кандай компанияларга салык салуунун жалпы системасы колдонулушу мүмкүн. Мындай салык төлөөчүлөр үчүн алынуучу салыктардын айрымдары гана айырмаланат.салыктар.

BASICтин нюанстары

Төлөнүүчү салыктын суммасы иштин багытына жараша болот. Ар бир жыйым үчүн сиз тийиштүү отчетторду жана декларацияларды түзүшүңүз керек, андыктан иш баштагандан кийин дароо кесипкөй бухгалтердин расмий каттоосуна кам көрүү керек. Бухгалтердик эсеп талап кылынат.

Ишканалар же жеке ишкерлер үчүн бул режимди тандоодо эч кандай чектөөлөр жок. Каалаган сандагы жалданган адистерди иштетип, бизнесиңизди кеңейтип, өндүрүш көлөмүн көбөйтүп, кирешени көбөйтүп же иш багытын өзгөртө аласыз.

Кантип баруу керек?

ОСНОго өтүү эң оңой деп эсептелет. Себеби, адегенде, каттоодон өткөндөн кийин, демейки боюнча бардык фирмалар жана ишкерлер ушул режим боюнча так отчет бериши керек. Эгерде алгач жеке ишкер же компания башка системалар боюнча иштесе, анда жалпы салык системасына өтүү Федералдык салык кызматына тиешелүү билдирүүнү өткөрүп берүүнү билдирет. Бул жыл башында гана аткарылышы мүмкүн, андыктан документ кийинки жылдын 15-январына чейин тапшырылат.

Эгер каттоодон өткөндөн кийин ишкер эч кандай аракеттерди жасабаса, анда ал BASIC боюнча ишин улантат.

ОСНОго өтүү жөнүндө билдирүү - бул жөн гана билдирүү, анын негизинде жеке ишкер же компания башка салык режиминин төлөөчүсү катары каттоодон чыгарылган, мисалы, USN, UTII, PSN же UAT. Бул колдонмо жактырылгандан кийин, BASICке автоматтык түрдө өтүү болот.

Ошондой эле которуштуруусалык салуунун жалпы системасы, эгерде компания иштин жүрүшүндө мурда тандалган салык салуу режиминин талаптарын аткарууну токтотсо, жүзөгө ашырылат. Жөнөкөйлөтүлгөн системада иштөө укугун жоготкон учурда, тиешелүү билдирүү менен Федералдык салык кызматына кайрылуу зарыл. Бул укуктан ажырагандан кийин 15 күндүн ичинде жасалышы керек. Эгер бул аракет аткарылбаса, өтүү дагы эле аткарыла берет, бирок ишкер административдик жоопкерчиликке тартылышы мүмкүн.

Режимдин артыкчылыктары

OSNO колдонуунун жакшы жактары да, минустары да бар. Ар бир ишкер, белгилүү бир режимди тандоодон мурун, кабыл алынган чечимдин бардык оң жана терс параметрлерин баалоо керек. Колдонулуучу жалпы салык системасы төмөнкү артыкчылыктарга ээ:

- эгер компания же жеке ишкер КНС төлөсө, анда алар бул салыкты Федералдык Салык кызматына которууга катышкан ар кандай ири контрагенттер үчүн кызматташуу үчүн жагымдуураак болот, анткени мындай шарттарда төлөмдөрдү төмөндөтүүгө болот. бюджет;

- бул режимге өтүүдө эч кандай чектөөлөр жок, андыктан компаниялар каалаган сандагы кызматкерлерди иштетип, бизнести көбөйтүп, ошондой эле каалаган мыйзамдуу багытта иштей алышат;

- салык салууну оптималдаштыруу үчүн башка жөнөкөйлөштүрүлгөн режимдер менен айкалыштырылышы мүмкүн.

Жогорудагы артыкчылыктардан улам көбүнчө BASICти колдонуу зарыл.

Системадагы кемчиликтер

Бирок BASICтин кээ бир кемчиликтери бар. үчүнбуга көптөгөн төлөмдөрдү төлөө керек.

Көптөгөн отчетторду жана документтерди Федералдык салык кызматына түзүп, тапшыруу талап кылынат, андыктан кесипкөй бухгалтердин көндүмдөрү жок кыла албайсыз.

Режимди качан колдонуу туура болот?

Салык салуунун жалпы системасы төмөнкү жагдайларда колдонуу үчүн оптималдуу болуп эсептелет:

- компания же жеке адам жөнөкөйлөтүлгөн системалардын талаптарына жооп бере албайт;

- КНС менен иштөө талап кылынат, антпесе ири жана керектүү подрядчылар кызматташуудан баш тартышат;

- ишкананын ишмердүүлүгү артыкчылыктуу, андыктан киреше салыгын эсептөөдө мамлекеттен олуттуу жеңилдиктерди колдоно аласыз;

- ишкер тиешелүү көндүмдөрдүн жана тажрыйбанын болушунан улам өз алдынча отчетторду түзө алат жана бухгалтердик эсепти жүргүзө алат, андыктан бул режимди тандоо актуалдуу.

Ошондуктан, бул система көбүнчө ишкерлер жана компаниялар колдоно ала турган көптөгөн артыкчылыктарга жана уникалдуу мүмкүнчүлүктөргө байланыштуу тандалат.

Мен кандай салыктарды төлөшүм керек?

Көбүнчө тандоо жалпы салык системасы менен жөнөкөйлөштүрүлгөн салык системасынын ортосунда болот. OSNO жеке ишкерлер жана фирмалар тарабынан колдонулушу мүмкүн. Бул режимди колдонууда, эсептөө жана көп жыйымдарды төлөө зарылчылыгына туш болушу керек. Жалпы салык системасына ылайык, салыктар тизмеленген:

- жеке киреше салыгы же киреше салыгы. Эгерсистемасы ишкер тарабынан тандалып алынган, андан кийин ал 13% өлчөмүндө алынган кирешеден жеке киреше салыгын төлөйт. Эсептөө үчүн негиз болуп ишкер алган бүткүл киреше саналат, ошондой эле жеке ишкердин жеке кирешеси жана кызматкерлерге төлөнгөн бардык каражаттар эске алынат. режими компания тарабынан тандалып алынган болсо, анда OSNO менен киреше салыгын эсептөө үчүн талап кылынат. Бул үчүн алгач пайданын өзү эсептелет, ал үчүн кирешеден бизнес жүргүзүүгө кеткен бардык чыгымдар алынып салынат. Жалпы тариф 20%.

- КНС. Бул режимди тандоодо бул салык эң маанилүү болуп эсептелет. Жалпы учурларда, анын чен 18% түзөт, ал эми тамак-аш же балдар үчүн арналган буюмдарды сатууда, чен 10% га чейин төмөндөйт. Салык базасы товарлардын же кызматтардын баасы менен көрсөтүлөт.

- Мүлк салыгы. Иш процессинде ишкерлер менчикте катталган ар кандай активдерди пайдаланса колдонулат. Алар үчүн кадастрдык бааны аныктоо талап кылынат, андан жыл сайын 2,2% алынат. Мындан тышкары, жыл сайын Федералдык салык кызматына декларация тапшырып туруу талап кылынат.

- Жер акысы. Ал менчикте жер болгон учурда гана колдонулат. Алымдын өлчөмү аймактык бийликтин чечимине жараша болот, бирок ставка 0,3 пайыздан 1,5 пайызга чейин өзгөрөт.

- Транспорт салыгы. Автоунаага ээлик кылуу үчүн колдонулат. Төлөмдүн суммасы толугу менен учурдагы машинанын кубаттуулугуна жараша болот. Алым жыл сайын төлөнөт, ал эми жеке ишкерлер үчүн эсептөө Федералдык салык кызматынын кызматкерлери тарабынан жүргүзүлөт, бирок компаниялар бардык зарыл болгон эсептөөлөрдү өз алдынча жүргүзүүгө милдеттүү.

Милдеттүү эмескамсыздандыруу төгүмдөрүн ишкердин өзүнө жана бардык иштеген жумушчуларга которуу зарыл. Тандалган бизнес тармагына жараша башка салыктар колдонулушу мүмкүн. Буга тоо-кен казынасына салык, суу салыгы жана жапайы жаратылышты пайдалануу үчүн акциз же жыйым кирет.

Көп учурда салык салуунун жалпы системасы боюнча иштөө талап кылынат. КНС эң маанилүү салык, анткени кээ бир ири компаниялар бул төлөмдү төлөгөн подрядчылар менен гана кызматташууну артык көрүшөт. Ушундай шарттарда гана сиз федералдык салык кызматына төлөмдү кайтарып алуу үчүн кайрыла аласыз.

Жеке киреше салыгын эсептөө жана төлөө боюнча нюанстар жана эрежелер

Бул салыкты жеке ишкерлер гана өздөрү төлөшү керек. Мындан тышкары, ал расмий түрдө иштеген бардык жумушчулар үчүн которулат. Бул үчүн алынган кирешенин 13% аныкталат. Мындай шарттарда компаниялар жана жеке ишкерлер салык агенти катары иштешет, андыктан алар өз кызматкерлери үчүн бул төлөмдү өз алдынча эсептеп чыгышы керек.

Жеке киреше салыгы алынуучу акчанын бардык түшүүлөрү ст. 208 NK. Алымдын бул түрү жол киреден, эсептик акчадан же материалдык жардамдан алынбайт. Россиянын жарандары үчүн 13%, ал эми башка учурларда 30% колдонулат.

Салык квартал сайын, кварталдан кийинки айдын 15ине чейин төлөнөт. Мөөнөттүн аягында толук сумманы төлөөгө уруксат берилет, андыктан алдын ала төлөмдөр милдеттүү эмес. үчүн айыптар алынбайталдыга жылдыруу жок.

КНСти эсептөө эрежелери

Жалпы салык тутумун колдонууда салык төлөөчүлөр КНСти төлөшү керек. Ал сатылган товарларга үстөк коюунун негизинде алынуучу кыйыр төлөм менен көрсөтүлөт.

КНС болушу мүмкүн:

- ички, товарлар Россияда сатылганда;

- импорт, өлкөгө импорттолгон товарлардан алынат.

Салык базасын аныктоо үчүн товарлардын толук же жарым-жартылай өздүк наркы эске алынат. Бир нече тарифтер колдонулушу мүмкүн:

- 0% экспорттук товарларда;

- 10% тамак-аш, балдар буюмдарын, китептерди же дары-дармектерди сатууда;

- 18% башка учурларда колдонулат.

Эгерде ишкердин 3 айдагы ишмердүүлүгүнөн түшкөн кирешеси 2 миллион рублдан ашык болсо, анда атайын арыз берилиши мүмкүн, анын негизинде жеке ишкер бул төлөмдү төлөө зарылчылыгынан бошотулат.

Каражат квартал сайын кийинки айдын 25ине чейин которулушу керек.

Кабарлоо

OSNO колдонууну чечкен ар бир ишкер Федералдык салык кызматына көптөгөн ар кандай документтерди тапшыруу зарылдыгын эске алышы керек. Жалпы салык системасына ылайык, отчеттор жеке ишкерлер жана фирмалар үчүн ар кандай болушу мүмкүн:

- КНС боюнча декларация квартал сайын кийинки айдын 25ине чейин электрондук түрдө берилет;

- жеке киреше салыгы боюнча декларация жыл сайын 30-апрелге чейин тапшырылат жана документ 4-жеке киреше салыгы түрүндө берилетбиринчи пайданы алгандан кийин 5 күндүн ичинде Федералдык салык кызматына;

- КУДИР өткөрүү үчүн кошумча IP талап кылынат;

- өзүңүз жана кызматкерлер үчүн камсыздандыруу төгүмдөрү боюнча жылдык отчетторду тапшырышыңыз керек;

- КНСти эсептөө үчүн колдонулган сатып алуулар жана сатуулар китеби;

- OSNO боюнча компаниялар жылдык киреше салыгы декларациясын кийинки жылдын 28-мартына чейин тапшырышат.

Көптөгөн документтерди түзүү жана Федералдык салык кызматына тапшыруу зарылчылыгынан улам бул салык режими татаал жана өзгөчө деп эсептелет.

Тыянак

ЖЧКлар жана жеке ишкерлер үчүн жалпы салык системасы көбүнчө актуалдуу жана пайдалуу тандоо болуп эсептелет. Мындай режимди тандоодо көп сандагы салыктарды төлөө зарылдыгы эске алынат, ошондой эле көп учурда Федералдык салык кызматына ар кандай отчетторду жана декларацияларды тапшырат. Ошондуктан, конкреттүү билимге же көндүмгө ээ болуу талап кылынат, эгерде ишкерде алар жок болсо, анда ишти баштагандан тартып, алар толук убакыттагы бухгалтерди жалдоого туура келет.

Сунушталууда:

Жөнөкөйлөштүрүлгөн салык системасына кантип өтүү керек: этап-этабы менен көрсөтмөлөр. Жөнөкөйлөтүлгөн салык системасына өтүү: КНСти өндүрүү

ИМди жөнөкөйлөштүрүлгөн салык системасына өткөрүү мыйзамда белгиленген тартипте жүзөгө ашырылат. Ишкерлер жашаган жери боюнча салык органына кайрылуусу керек

СССРдеги салыктар: салык системасы, пайыздык ставкалар, адаттан тыш салыктар жана салык салуунун жалпы суммасы

Салыктар - бул өкмөт жеке жана юридикалык жактардан алынуучу милдеттүү төлөмдөр. Алар көптөн бери жашап келе жатышат. Алар мамлекет пайда болуп, коом таптарга бөлүнгөн мезгилден тарта салык төлөй башташкан. Алынган каражаттар кандай пайдаланылат? Алар мамлекеттик чыгымдарды каржылоо үчүн колдонулат

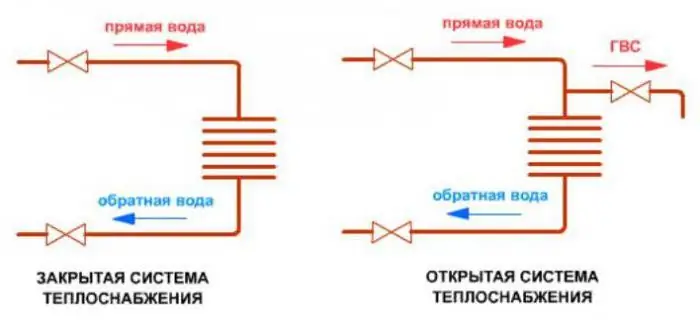

Жабык жана ачык жылытуу системасы: өзгөчөлүктөрү, кемчиликтери жана артыкчылыктары

Азыркы учурда керектөөчүлөрдү жылуулук менен жабдуунун жабык системасынын технологиясын киргизүү келечектүү. Ысык суу менен камсыз кылуу ичүүчү суунун деңгээлине чейин берилүүчү суунун сапатын жакшыртууга мүмкүндүк берет. Жаңы технологиялар ресурстарды үнөмдөп, абага бөлүнүп чыгууларды азайтса да, алар олуттуу инвестицияны талап кылат. Ишке ашыруу жолдору коммерциялык жана бюджеттик каржылоонун, инвестициялык долбоорлорго сынактардын жана башка иш-чаралардын эсебинен

Жөнөкөйлөтүлгөн салык тутумундагы минималдуу салык (жөнөкөйлөтүлгөн салык системасы)

Жөнөкөйлөтүлгөн салык тутумун тандап алган бардык жаңы баштаган ишкерлер минималдуу салык сыяктуу түшүнүккө туш болушат. Анын артында эмне турганын баары эле биле бербейт. Андыктан азыр бул тема кеңири каралып, ишкерлерди кызыктырган бардык актуалдуу суроолорго жооптор болот

Жөнөкөйлөтүлгөн салык системасы менен жеке ишкерлер үчүн кассалык аппарат керекпи? Жөнөкөйлөтүлгөн салык системасы боюнча жеке ишкерлер үчүн кассалык аппаратты кантип каттоодон өтк

Макалада акча каражаттарын кассалык аппараттардын (CCT) катышуусуз иштетүүнүн варианттары сүрөттөлөт