2026 Автор: Howard Calhoun | calhoun@techconfronts.com. Акыркы өзгөртүү: 2025-06-01 07:14:29

Финансы секторундагы ар кандай аракет эки же андан көп тараптардын катышуусун билдирет. Ал эми тобокелдиктерди камсыздандыруу чөйрөсүндөгү банк кепилдиги (BG) да четте калбайт. Финансы-кредиттик уюм бул жерде бир жагынан аткаруучу (принципал), экинчи жагынан кардар (бенефициар) менен иштейт.

Банктык кепилдикте бенефициар жана негизги ким кимдер жана ким кандай жоопкерчиликтерге ээ? Келгиле, аны түшүнүүгө аракет кылалы.

Банк кепилдиги

BG - бул бир тараптын экинчи тараптын алдындагы милдеттенмелерин аткарууга кепилдик берүү жолу. Тараптар кол койгон документ, эгерде келишимдин шарттары толук же туура эмес аткарылса, кардарга макулдашылган сумманы төлөөгө кепилдик берет.

Мындай документ транзакциянын катышуучуларынын ар бирин коргойт, бирок биринчи кезекте - кызматтардын же иштердин кардары. Ал ошондой эле камсыздоочу, карыз алуучу же кредитор боло алат.

Кепилдик деген эмне?

Гарант ким экенин түшүнүү үчүн,негизги жана бенефициар, ал банк кепилдиги өзгөчөлүктөрүн түшүнүү зарыл. Бул продуктунун негизги өзгөчөлүктөрү төмөнкүлөр:

- Банк тарабынан колдоого алынган карыз милдеттенмеси көз карандысыз болушу керек жана өз алдынча болушу керек.

- Кайра кайтарылгыс. Башкача айтканда, кепилдик келишимде тиешелүү жазуу болгондо гана БГны мөөнөтүнөн мурда алып салууга укуктуу.

- Укуктарды өткөрүү мүмкүн эмес. Бенефициар өз укуктарын документте көрсөтүлгөн белгилүү бир келишим менен гана өткөрүп бере алат.

- Өч алуу. Кепилдик кызматтар каржы-кредиттик уюмга толугу менен төлөнөт.

Укуктук белгилер арасында көз карандысыздык негизги болуп эсептелет. Андан сиз БГнын коопсуздуктун башка түрлөрүнөн негизги айырмалоочу белгилерин ала аласыз. Алар:

- Кепилдик сертификаттын жарактуулук мөөнөтүнүн бүтүшү негизги милдеттенме токтотулган учурда болбойт.

- Негизги милдеттенмени өзгөртүү кепилдик боюнча аны өзгөртпөйт.

- Бенефициардын талаптарын коюуда банктын каршы пикири мыйзамсыз.

- Кредиторго сумманы төлөө үчүн кайра арыз бергенде ал кыйыр түрдө аткарылууга тийиш.

- Финансылык мекеме тарабынан бенефициардын алдында кепилденген милдеттенмелер күрөө менен камсыздалган келишим боюнча карыз тараптын абалына көз каранды эмес.

Белгилүү катышуучулар

Келишимдин бул түрү үч тарапты талап кылат:

- Кепилденген

- Бенефициар.

- Негизги.

Расмий аныктамалар

Демек, негизги жана бенефициар кимдер? Биринчиси, кепилдик алуу үчүн каржы институтуна кайрылган жана ошол эле учурда түзүлгөн келишимди аткаруу боюнча бардык милдеттенмелерди өзүнө алган адам.

Экинчиси - банктык кепилдик документинде каралган өзүнө алган милдеттенмелери боюнча кредитор. Башкача айтканда, бенефициарга келишимде көрсөтүлгөн иштерди (кызматтарды) көрсөткөн директор болуп саналат.

Банк гарант катары чыгат. Ал кепилдик окуясы болгон учурда акчалай компенсация төлөп берүүнү камсыздаган тарап.

Бул кантип иштейт?

Банк кепилдигине кайрылуунун демилгечиси - принцип. Көбүнчө бул "жакшы жашоодон" болбойт. Кээде мындай документ мамлекеттен узак мөөнөттүү жана кирешелүү заказ алуунун жалгыз жолу болуп саналат.

Принципал бул учурда арыз берүүчү катары чыгат, банкка комиссияны төлөө боюнча чыгымдарды өзүнө алат жана милдеттенмелер толук аткарылганга чейин карызкор болуп калат. Бенефициар сыяктуу ал банк тарабынан белгиленген критерийлерге жооп бериши керек, ал өз кезегинде документке кол коюудан мурун компаниянын жарыяланган статусун, тарыхын, бухгалтердик эсепти жана башка документтерди талдайт.

Бенефициар банк тарабынан берилген кепилдиктин негизги бенефициары болуп саналат. Ал келишимдин шарттары аткарылбаган же талаптагыдай эмес аткарылган учурда толук сумманы төлөп берүүнү талап кылууга укуктуу. Мында банк берилген документтерди изилдеп чыгып, берилген талаптарды канааттандырат (же канааттандырбайт)талаптар.

Банк транзакциянын гаранты катары принципал төлөгөн комиссия түрүндө сый акы алат. Эгерде финансылык-кредиттик уюм кепилдиктин суммасын (же анын үлүшүн) төлөөгө тийиш болсо, анда ал бул сумманы негизги карыздан өндүрүп алууга укуктуу.

Эки жыл мурун банктар тарабынан контракттардын шарттарын аткаруу үчүн кепилдиктерди берүү талаптары катаалдай баштаган (өзгөчө мамлекеттик контракттар үчүн). Гарантияларды берүү укугуна ээ болгон мекемелердин тизмеси бир топ кыскартылды. Борбордук банк жыл сайын мындай банктардын реестрин жаңылап турат. Кошумчалай кетсек, ар бир кепилдик милдеттенмеси Росреестрде катталган (аныктыгы ушундайча тастыкталат).

Гаранттын, принципалдын жана бенефициардын укуктары жана милдеттери

Жалпысынан алганда, кепилдик жүгүн бир гана негизги карызга көтөрүү кыйындай сезилиши мүмкүн, бирок кардардын өзүнүн оор милдеттери бар.

Кепилге төлөнгөн айыпты бенефициардан принципал тарабынан өндүрүп алуу мыйзамдуу болгон үч жагдай бар. Алар төмөндө келтирилген:

1. Бенефициар тарабынан берилген документтердин так эместиги. Эгерде бул жагдай далилденсе, анда принцип берүүчүгө банктык кепилдикти берүү процессинде же буйрукту аткарууда келтирилген зыяндын орду толтурулууга тийиш.

2. Белгилүү бир сумманы төлөө боюнча дооматтар далилденген эмес. Эгерде бенефициардын гарантка акча каражаттарын төлөө боюнча талаптары негизсиз болсо жана бул документтештирилсе, акча кайтарылып берилүүгө тийиш.

Мисал катары, биз ак ниеттүүлүк менен жана толук бойдонталаптар, ал эми кардар банкка башкасын көрсөткөн документтерди тапшырган. Мындай учурда бенефициар компенсация алууга гана эмес, сотко доо коюуга да укуктуу.

3. Келишимдин шарттарын аткарбоо. Подрядчы, башкача айтканда, бенефициар банк кепилдиги боюнча принципалдын кредитору катары келишимде көрсөтүлгөн шарттарды сактоого милдеттүү. Эгерде алар аткарылбаса жана негизги карыз ушундан улам чыгымга учураса, анда алар толугу менен кайтарылышы керек болот.

Транзакциянын бардык субъекттери бири-биринин алдында жооптуу.

Кантип директор болуу керек?

Бүгүнкү күндө кепилдикти иштетүү оңой иш эмес. Мыйзам талаптары абдан катуу. Солго кадам, оңго кадам - принципал менен бенефициардын ортосундагы келишим жараксыз болуп калат. Ал эми бардык тараптар жоготууга учурайт.

Адистер ар кандай инциденттерди болтурбоо үчүн юристтерге кайрылууну кеңеш беришет. Айрыкча биринчи жолу кепилдик алууга аракет кылгандар үчүн. Мүмкүн болбосо, муну байкап көрүңүз.

Биринчи кадам

Гарантты аныктаңыз. Башкача айтканда, биз өз келечегибизге баа беребиз. Банктын негизги шарттарына кичине эле дал келбөө баш тартууга кепилдик берет. Жалпысынан, гаранттын талаптары:

- Уюмдун иш чөйрөсү менен тартиптин өзгөчөлүктөрү дал келиши керек.

- Арыз берген учурда уюм юридикалык жак катары кеминде алты ай (айрым банктарда бир жылдан ашык) каттоодон өтүшү керек.

- Талап кылынган кепилдик суммасы уюмдун мүмкүнчүлүктөрүнө туура келиши керек (кичинекей ыйгарым укуктуукапитал, сиз миллиондогон кепилдиктерди сурабашыңыз керек).

- Милдеттүү эмес, бирок уюмдун кепилдик келишимдери боюнча тажрыйбасы бар болгону жакшы.

Бул шарттар аткарылганда, гарант тандоо оңой. Уюмдун бул банкта эсептери бар болсо, баш тартуу ыктымалдыгы азыраак болот. Тандалган банкка кайрылуудан мурун анын Каржы министрлигинин реестринде бар же жок экенин текшеришиңиз керек (эгер андай болбосо, документ жараксыз болуп калат).

Мында, башка этаптардагыдай эле, брокер аркылуу бенефициар менен принципалдын ортосунда келишим түзүү оңой. Анын кызматтары бекер эмес, бирок ага татыктуу. Ортомчу менен документтер бир нече эсе тезирээк иштелип чыгат жана баш тартуу ыктымалдыгы дээрлик нөлгө барабар. Бул жерде потенциалдуу директорго эскертүү керек. Бүгүнкү күндө бир-эки документ үчүн ортомчу бир күнгө (же андан азыраак) кепилдик берүүнү сунуш кылган учурлар көбөйдү. Дээрлик жүз пайыздык ыктымалдуулук менен биз бул документти “боз” деп айта алабыз (башкача айтканда, Rosreestrде катталган эмес) жана юридикалык күчкө ээ болбойт.

Экинчи кадам

Документтерди чогултуу жана аларды келечектеги гарантка берүү. Уюмдун расмий статусун ырастоодон баштайбыз. Бул компаниянын Юридикалык жактардын бирдиктүү мамлекеттик реестрине киргендиги жөнүндө документ. Көбүрөөк керек:

- Арыз (банкта толтурулат).

- Уюштуруу документтеринин көчүрмөлөрү жана түп нускалары.

- Бухгалтердик отчеттор.

- Башкаруу тобунун ыйгарым укуктарын ырастоочу документтер.

- Кардар менен кол коюлган келишимдердин көчүрмөлөрү.

Бул документтердин негизги пакети. Банк, өз каалоосу боюнча, көбүрөөк талап кыла алаткандайдыр бир маалымат.

Кээде кепилдик берүү үчүн бенефициар принципалга өзү көптөн бери иштеп келе жаткан жана байланыш түзгөн банктарын сунуштайт. Директор макул болушу керек, башка тандоо жок.

Үчүнчү кадам

Банк чечим чыгарат. Бул узак процесс. Финансылык уюмдун жетекчилери талапкердин кредиттик репутациясын, анын финансылык мүмкүнчүлүктөрүн, ишинин көрсөтүлгөн чөйрөсүндөгү иш тажрыйбасын жана мөөнөтүн текшерет. Жана ошондой эле - төлөө жөндөмдүүлүгү.

Мамлекеттик сатып алуулардын жана тендерлердин туруктуу катышуучуларын текшерүү тез өтөт. Сынчылар адатта майда-чүйдөсүнө чейин киришпейт. Жаңы баштагандарга кыйыныраак. Андыктан, кайрылуудан мурун эксперттер биринчи кезекте финансылык жана бухгалтердик эсепти иретке келтирүүнү сунушташат.

Төртүнчү кадам

Кепилдиктин долбоорун бекитүү. Документке кол коюудан мурун аны кылдаттык менен окуу керек, эң жакшысы талапкер уюмдун юристи. Келишим түзүлгөнгө чейин бардык шектүү пункттарды алып салуу керек. Мөөрлөр менен кол коюлгандан кийин муну жасоо бир топ кыйыныраак.

Бешинчи кадам

Эсеп-фактураларды төлөө. Бул жерде эки вариант бар:

- Берилген кепилдиктин суммасынын 1-3% түрүндө бир жолку.

- Ай сайын келишимде көрсөтүлгөн сумманы төлөп туруңуз.

Бул этапта сиз ортомчунун иши үчүн төлөшүңүз керек.

Алтынчы кадам

Келишим түзүү жана колдогу документтерди берүү. Бул аткарылган иштердин жыйынтыгы. Ар бир катышуучу баркепилдик документтин бир нускасы бойдон калууда. Принципте ошондой эле банк кепилдиктеринин реестринен көчүрмө (аныктыгын тастыктоо үчүн) бар.

Сунушталууда:

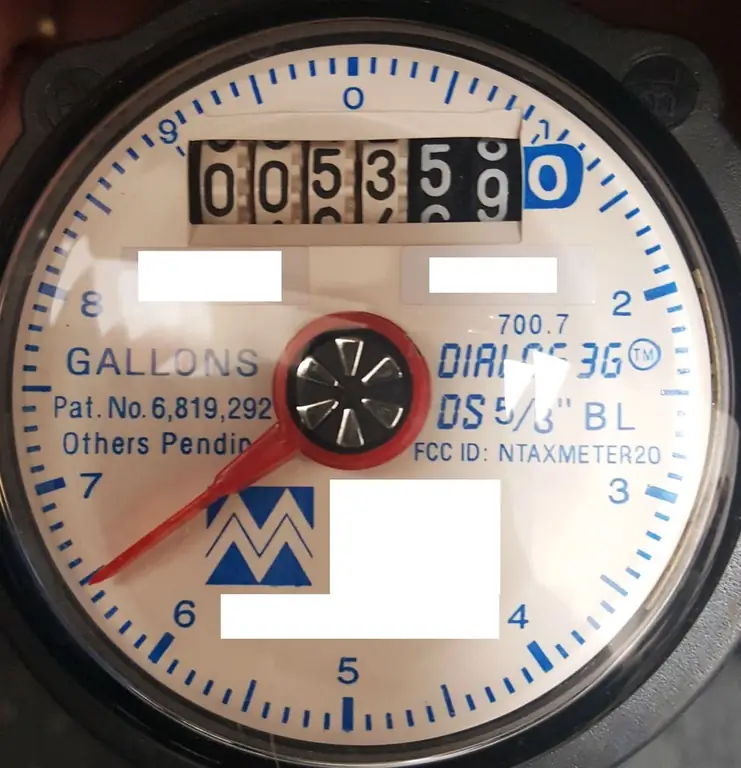

Суу эсептегичтердин жарактуулук мөөнөтү: тейлөө жана эксплуатациялоо мезгили, текшерүү мөөнөттөрү, иштөө эрежелери жана ысык жана муздак суу эсептегичтерин колдонуу убактысы

Суу эсептегичтердин жарактуулук мөөнөтү ар кандай. Бул анын сапатына, түтүктөрдүн абалына, муздак же ысык сууга кошулуусунан, өндүрүүчүдөн көз каранды. Орточо алганда, өндүрүүчүлөр түзмөктөрдүн иштешин болжол менен 8-10 жыл деп ырасташат. Мында менчик ээси аларды текшерүүнү мыйзамда белгиленген мөөнөттө жүргүзүүгө милдеттүү. Бул жөнүндө жана башка макалада биз сизге кененирээк айтып беребиз

Долбоордун кызыкдар тараптары. Авторлор жана долбоордун жетекчилери

Азыркы рынокто ийгиликтүү атаандашуу жана өз иштеринде ийгиликтүү болуу үчүн көптөгөн компаниялар долбоор ыкмасын колдонушат. Ал чектелген убакыттын ичинде даяр жогорку сапаттагы продукцияны алууга мүмкүндүк берет. Бул процессти эффективдүү кылуу үчүн анын маңызын, өзгөчөлүгүн жана ишке ашыруунун өзгөчөлүктөрүн билүү зарыл

Кызматкерлерге берилгендик – бул жетекчиликке жана кызматкерлерге карата туура, чын ыкластуу жана сый мамиле. Берилгендикти калыптандыруу, баалоо жана жогорулатуу ыкмалары

Бул макалада уюмдагы персоналдык лоялдуулук деген эмне, берилгендиктин деңгээлин кантип аныктоо керек жана аны жогорулатуунун кандай жолдору бар экени кеңири айтылат. Жана ошондой эле окуудан кийин компаниянын ишине берилгендик факторлорунун таасиринин өзгөчөлүктөрүн биле аласыз

Бенефициар: бул ким?

Бенефициар – бул көбүнчө оффшордук бизнестин ар кандай чөйрөлөрүндө колдонулган түшүнүк. Ал эмнени билдирет?

Таксиде иштөө үчүн эмне керек: керектүү документтер жана талаптар, жоболор жана укуктук аспектилер. Таксисттердин, кардарлардын жана диспетчерлердин пикири жана кеңеши

Көптөгөн жүргүнчүлөрдүн айтымында, таксисттин жумушу эң оңой. Отуруп, жагымдуу музыка угуп, ары-бери айдайсыз. Ал үчүн сага акча беришет. Бирок бул монетанын сырткы жагы гана. Тескерисинче кызгылтым азыраак. Биз бул макалада бул тууралуу сөз болот. Жана ошондой эле таксиде иштөө үчүн эмне керек экенин баса белгилейбиз